📊Free float: как доля акций в свободном обращении влияет на риск и цену?

🤔Инвесторы часто пытаются ответить на один вопрос дёшево или дорого? Но free float заставляет добавить второй: насколько легко эту бумагу покупать и продавать? Важно понимать, что доля акций в свободном обращении, не одно и то же, что объем торгов за период, ведь не все сделки могут исполниться! А сам показатель больше нужен перед тем, как купить актив, а не когда он у вас в портфеле.

#ПолиГрамотность

💼Показатель отражает фактическое предложение бумаги на рынке и если предложений мало, любая новая заявка сдвигает цену сильнее, чем когда предложений много и рынок переваривает сделки спокойнее. Поэтому free float напрямую вшит в риск, ликвидность и, как следствие, в то, какую цену инвесторы готовы платить.

🚫У компании есть акции в обращении, но далеко не все из них доступны рынку: часть может быть у государства, основателя, топ-менеджмента, стратегического партнёра, фонда и т.д. И хоть показатель больше интересен трейдерам, для долгосрочного инвестора важен анализ перед куплей/продажей, а также для понимания результатов поведения трейдеров

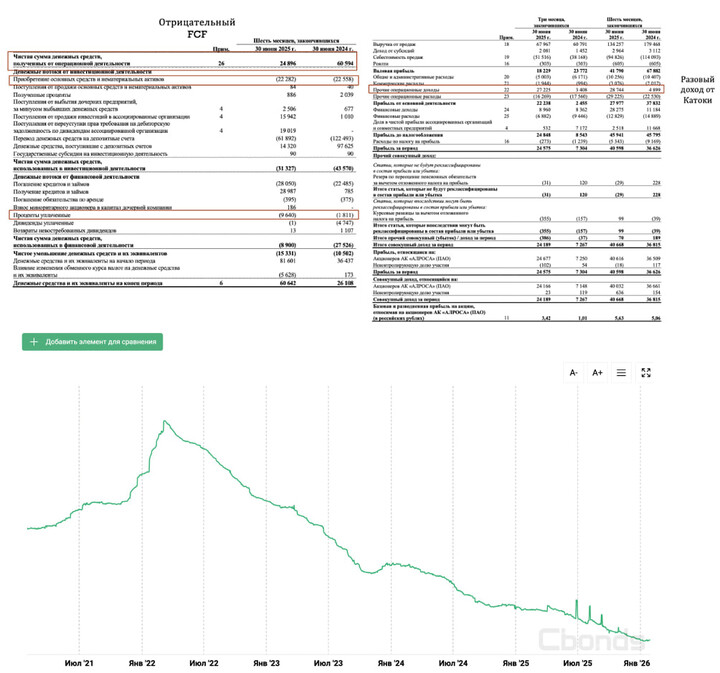

🙌Представьте спрос и предложение как пружину. В широкой бумаге (высокий free float) пружина мягкая: новые деньги приходят и уходят, но цена реагирует умеренно. В узкой пружина жёсткая, а любой дисбаланс даёт резкий рывок. Поэтому низкий free float часто связан с повышенной волатильностью. Чем меньше доступных акций, тем выше ценовая чувствительность к потоку заявок.

🚨Здесь важная оговорка: free float сам по себе не делает компанию плохой или хорошей. Он делает бумагу более/менее чувствительной и в спокойном рынке это может почти не мешать.

🔥Один из самых ярких случаев, когда free float становится топливом для движения цены, — короткие позиции. Объем коротких позиций обычно считают как долю от free float, потому что шортят именно то, что доступно рынку. Когда объем высокий, а free float узкий, возникает риск короткого сжатия. Шортистам нужно купить акции обратно, но доступного предложения мало. В таком случае, спрос на актив растет еще больше, что приводит к увеличению его цены.

🤷♂️Похожий эффект бывает и без шортов, например, стратегический акционер начинает разгружаться, компания делает SPO, государство продаёт пакет или, наоборот, эмитент запускает байбэк и гасит бумаги. В такие моменты free float меняется не плавно, а резким скачком, и рынок вынужден переоценивать бумагу под новое предложение. Это отдельный событийный риск: вы можете быть правы по отчёту, но проиграть из-за того, что на рынок вышел крупный продавец/покупатель.

🤑Чаще всего инвесторы требуют компенсацию за неликвидность. Чем сложнее выйти из позиции, тем выше требуемая доходность, а значит ниже справедливая цена сегодня. Дисконт особенно заметен там, где много институциональных денег, т.к. фонды просто не могут держать крупную позицию в бумаге, где невозможно быстро перераспределиться без сильного влияния на цену.

😍Но бывает и обратная ситуация — премия дефицита. Если компания качественная, а free float очень низкий, спрос со стороны фондов и частных инвесторов может упереться в ограниченное предложение. Тогда цена иногда выглядит дороже, чем должна. Это хрупкая конструкция и премия держится ровно до того момента, пока не появляется дополнительное предложение.

📌И напоследок, полезно смотреть не только на процент, но и на общую капитализацию компании в сравнении с лидерами сектора. Сами данные по доле свободного обращения и капитализации можно легко отыскать на сайте биржи.

👀Тема очень широкая и с множеством нюансов, я постарался уместить все самое важное и базовое. А свои вопросы вы можете написать в комментариях⤵️

#ПолиГрамотность - обучающие посты

Poly_invest

Poly_invest

Invest_Palych

Invest_Palych

Mistika911

Mistika911

Karsotel

Karsotel

Mr_Mark_Gm

28 ocak 19:24