Bloglar

Raptor_Capital

Raptor_Capital #NMTP – Почему акции компании всё ещё неинтересны? Отчет за 2024 г.

#NMTP – Почему акции компании всё ещё неинтересны? Отчет за 2024 г.📌 Крупнейший в России портовый холдинг на днях представил свои финансовые результаты за 2024 год, поэтому предлагаю взглянуть на них и оценить перспективы компании на ближайшие пару лет.

📈 СИЛЬНЫЕ СТОРОНЫ:

• Чистая прибыль по итогам 2024 года выросла на 25,2% год к году до 37,8 млрд рублей.

• Компании удалось снизить операционные расходы, благодаря чему EBITDA выросла на 11,5% до 48,2 млрд рублей. Рентабельность по EBITDA увеличилась с 64% до 67,7%.

• Чистый долг у НМТП отрицательный, что позволило получить процентный доход в 7 млрд рублей (2,5 млрд рублей годом ранее).

❗ РИСКИ:

• Выручка выросла всего на 5,5% до 71,2 млрд рублей, при этом рост был достигнут только благодаря индексации тарифов на перевозку, так как грузооборот НМТП снизился на 3% до 128 млн тонн.

• Капитальные затраты во втором полугодии выросли более чем в 3 раза и составили 20 млрд рублей, в текущем году свободный денежный поток может оказаться ниже нуля. К 2027 году компания планирует достроить крупный перегрузочный комплекс, что предполагает сохранение капитальных затрат на высоком уровне в ближайшее 1-2 года.

• Неделю назад Ространснадзор приостановил на 90 дней работу одного из нефтеналивных причалов, в результатах второго квартала эти ограничения явно отразятся. К тому же, уже вышли данные о грузообороте наливных грузов в портах Азово-Черноморского бассейна за январь-февраль – объем сократился на 5,2% до 23,7 млн тонн, поэтому результаты НМТП всего первого полугодия находятся под значительным давлением.

💰 ДИВИДЕНДЫ:

• НМТП направляет на дивиденды не менее 50% от чистой прибыли по МСФО, что соответствует 97 копейкам на акцию (див. доходность 10,4%).

• Учитывая риск сокращения свободного денежного потока, на распределение более 50% от прибыли на дивиденды я бы не рассчитывал.

✏️ ВЫВОДЫ:

• Рост чистой прибыли НМТП в 2024 году был достигнут лишь благодаря сокращению операционных расходов и доходу с процентов. В 2025 году грузооборот уже начал сокращаться по сравнению с прошлым годом, а впереди у компании высокие капитальные затраты, ограничения Ространснадзора и давление со стороны сделки ОПЕК+. Иначе говоря, в 2025 году выручке НМТП будет просто не на чём расти.

• Оценка компании рынком около своих справедливых значений (P/E=4,6x), однако див. доходность всего 10%, а выручка в 2025 году будет в лучшем случае на уровне 2024 года. К сожалению, не вижу ни одной причины для добавления акций НМТП в свой портфель.

#хочу_в_дайджест #прояви_себя_в_пульсе #пульс_оцени #аналитика #отчет

Benzer mesajlar

EnInvs

EnInvs#SPBE

На рынке есть акции компаний с оценкой и соответствующими им показателями, а есть "мем койны" - компании, которые лонгуют "под мир", вообще не глядя на фундаментальный потенциал

Одна из таких идей, которую сейчас бурно выкупают, и которую скорее я не разделяю - СПБ Биржа

Компания имеет капитализацию 29 млрд руб. и в моменте ведет очень мало бизнеса

Но при этом и во времена когда она вела бизнес, ее максимальная прибыль составила 2 млрд руб.

Получается СПБ Биржа стоит 15x прибылей лучшего года ...

Т-Команда: интервью с аналитиком Егором Дахтлером

T-Investments

T-InvestmentsМы продолжаем рубрику Т-Команда. В ней мы наши аналитики рассказывают про свой опыт и делятся мнением по ситуации на фондовом рынке.

Сегодняшний герой — Егор Дахтлер, аналитик банковской и финансовой отрасли.

Почему тебя заинтересовал именно финансовый сектор, в чем его отличительная особенность?

...

SFA3

SFA3

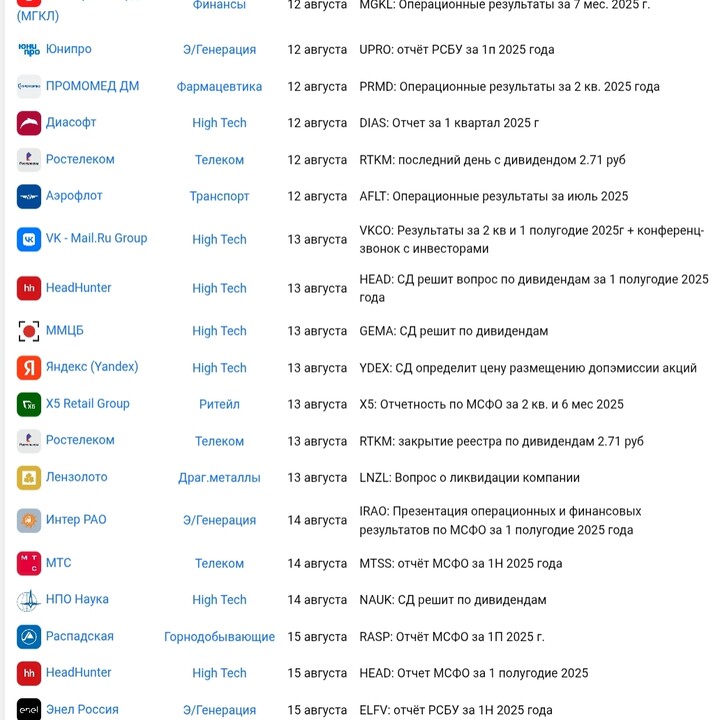

Привет 👋 Для Вашего удобства подготовил список предстоящих событий по бумагам нашего рынка на предстоящую торговую неделю в хронологическом порядке. Как видно неделя будет богатая на различные мероприятия. Но одно мероприятие, которое затрагивает весь рынок, и не только наш - это встреча лидеров США и России. Рынок отреагировал в пятницу позитивно. Посмотрим, что будет дальше.

...

MAX Sohbet

MAX Sohbet

Fondovik

12 nisan 08:06